概要

総資産の半分をFASで定期的にリバランスし続ける投資法でどの程度利益を上げられるかをシミュレーションしました。

今回の計算では、資産は10年間で約4.4倍に増えました。

リバランス投資について

リバランス投資の概観については下記エントリもご参照ください。

計算方法

- 計算期間:2011年1月頭~2020年12月末

- 初期投資額:2000万円

- 為替: 110円/ドルで固定

- 取引手数料: 0.2% (売・買時両方。サクソバンクの取引手数料を参考にした。)

- 初日に投資額の半分をFASのETF購入する。

- 3か月に1回、1月, 4月, 7月, 10月最初の営業日に、現金:ETF=50:50にリバランスする

- 株価: Yahoo Finance USAデータを使用

- 使用言語: Excel VBA

- 税金:今回は残念ながら考慮していません。

計算結果

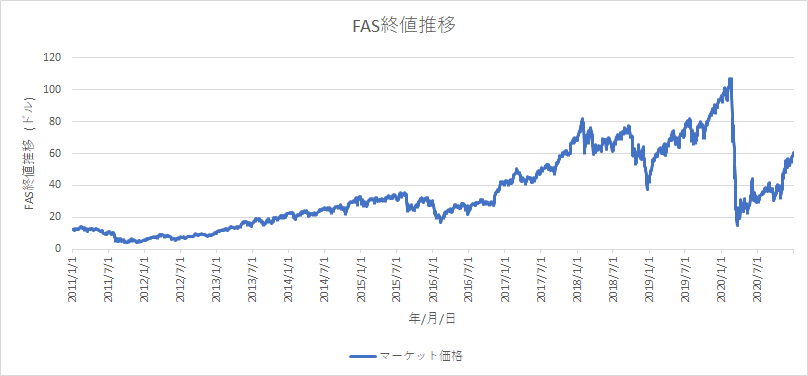

下のグラフは2011年1月1日から2020年12月31日までのFAS終値の推移です。

FASの2010年末の終値は11.6で2020年12月末の終値は60.8ドルでした。この間5.2倍になりました。

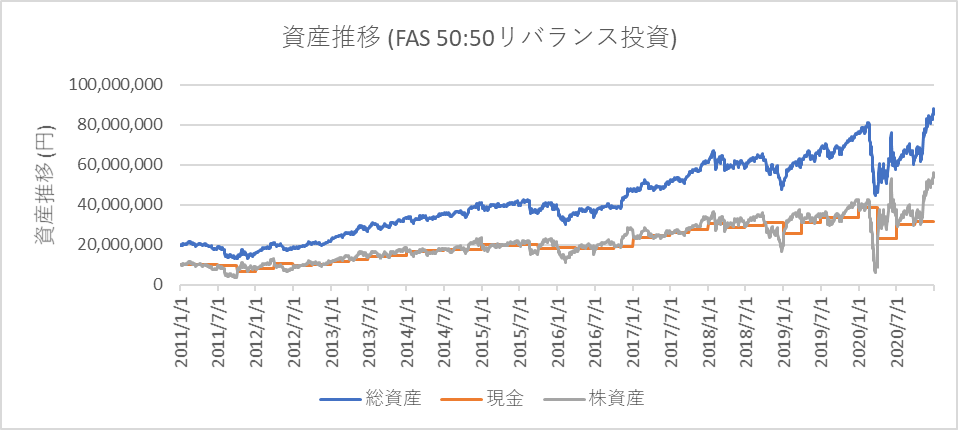

下のグラフは現金:FAS=50:50での資産推移です。

青が総資産、オレンジが現金資産、灰が株資産(評価額)です。今回のシミュレーションでは、資産は4.4倍に増えました。

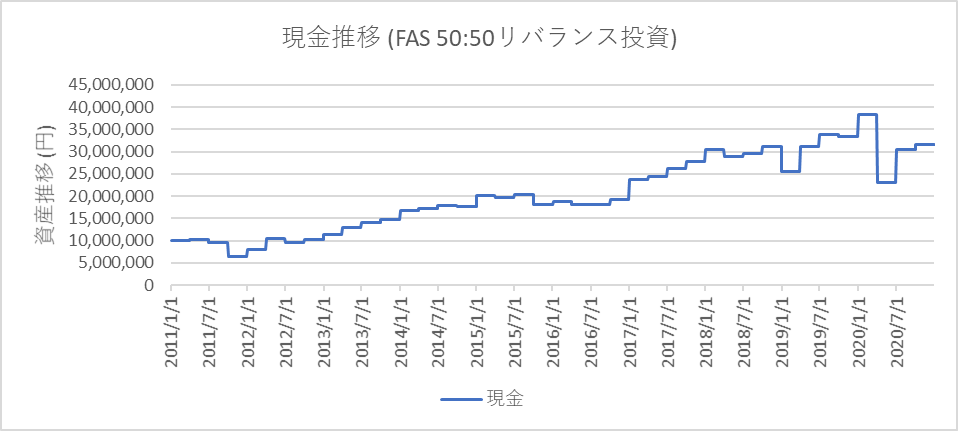

下のグラフは資産のうちの現金部の推移です。

初期資本2000万円からスタートなので、現金部は約1000万円からのスタートになります。なお、上記現金推移には取り崩し分は含んでいません。3か月毎にリバランスしているので、デコボコなグラフになります。 2011年9月期に現金部資産は1000万円から580万円まで減少しました。しかし、2020年末には約917万円まで回復して終了しました。

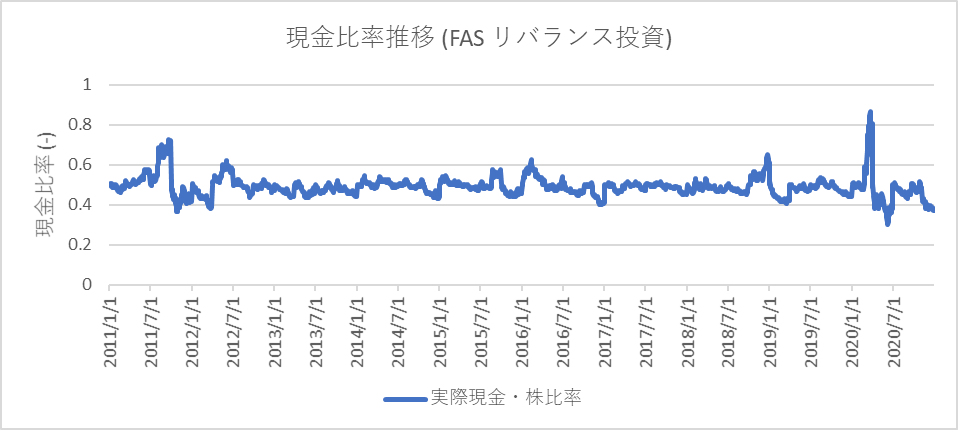

下のグラフは現金/総資金の推移です。

3か月に1度リバランスしてます。概ね、現金比率0.4~0.5のところを推移しています。ETFが上昇し、現金化しているためとなります。一方、株価下落局面では現金比率が高まります。今回シミュレーションした10年間で、現金比率は2020年3月のコロナショック時に最大で約0.86程度まで高まりました。FASのドローダウンが大きいため、他の銘柄よりも資産の落ち込みが大きいです。

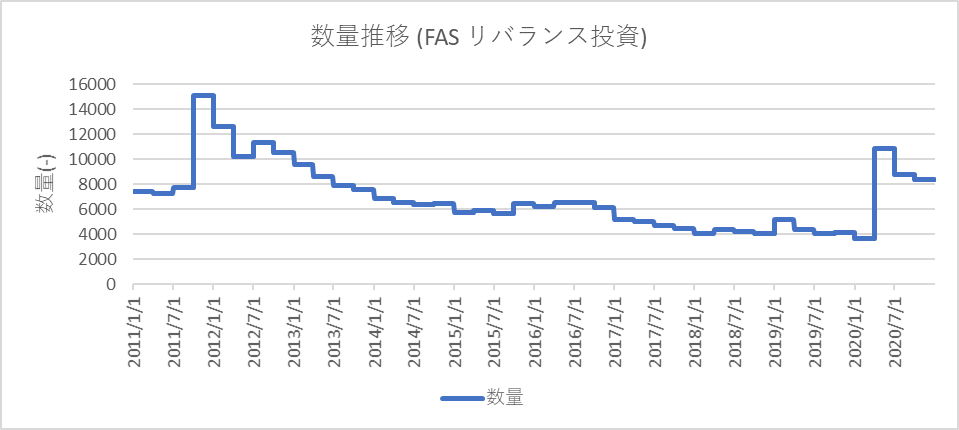

下のグラフはETF保有数量の推移です。

ETF価格が下落した場合保有数量が増え、ETF価格が上昇した場合現金との比率を保つため保有数量は減少します。

利回り

年利回りは4.4%でした。

参考

下記の記事にてリバランス投資の概要を紹介しています。

コメント